农业投入行业如种子、农药、化肥和农机产品垄断企业正在进行高度整合。在过去12个月里种子和农化企业的并购对投资者而言代表着创造价值的机会。

尽管商业环境不利,化肥公司还是设法保持较高的盈利能力。目前,处于历史低位的水平在某种程度上也预示着并购整合的机遇。农业机械的应用对将得到广泛采用的精准农业的推进有着重要作用。

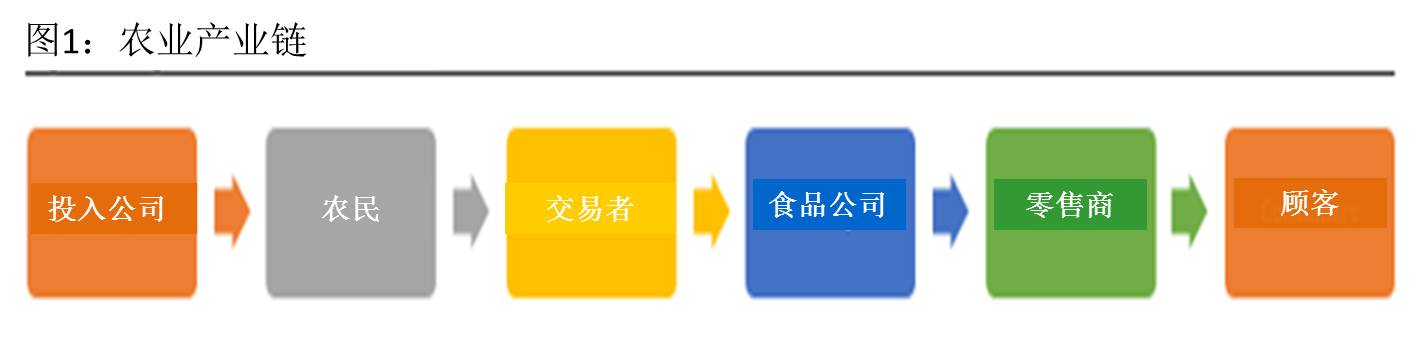

在农业产业链(图1)中,大部分农业投入资源由大公司或政府控制,尽管如此,全球数十亿农民仍然构成了该产业链中重要的一部分。这些农民是分散的个人或家庭,是典型的小农经济,依赖生产工艺改进或者是作物产量增加获得收益。正因如此,他们对种子、农药、化肥、农机和农田(农业投入公司)的公司有着较强的依赖性。这些公司一般都是大公司,实力雄厚,在各自的领域实行垄断。故在整个农业产业链中,这些公司的利润率最高,这也体现了这些公司垄断地位的巨大优势。

农业投入上的集中使得这些公司具有占据较大农业市场的实力。农化行业排名前六的公司目前控制了全球商业种子市场63%和全球农药市场75%的份额,这两者都是研发密集型产业。比如,在过去十年对新型遗传性状种子的研发投资约1.5亿美元,而这6家公司则供应了全球私人种子需求量和农化产品的75%。对农业投入环节投资相对较低的农机产品和化肥研发业务而言,农机产品排名前三的公司占据全球49%的市场份额,排名前五的钾肥公司占据全球70%的市场份额。

尽管公司并购能在一定程度上提高占据市场的能力,但在过去这几年来,农化企业仍显得举步维艰。过去两年里,美国农民收入下降且预计这一趋势将延续到2016年。2013年农民收入达到近期最高点,2016年农民获得的净现金收益预计将在第三年下降(2.5%),净农业收入将第四年连续下降(3%)。2015年农民净现金和净农业收入分别降低了27%和38%,此外,美元年初至今贬值也对农产品出口产生负面影响。在全球范围内,农民收入有望在2016年增长,印度2014年和2015年连续遭受两年干旱,这导致了严重的农业危机,2016年有望得到缓解。

对于农业投入企业主要客户群-农民而言,受自然环境不利影响,农民收入降低。对企业而言,同样受到影响。这些企业的垄断地位使得占据市场份额稳定有限,而目前相对较低的估值似乎为企业的整合重组创造了新的机会,进而为投资者创造了长期价值。

种子农化行业整合

2015年12月,陶氏化学和杜邦公司宣布达成价值1300亿的交易。两公司合并后将拆分成三家公司,其中一个主营农业,将重点投入190亿美金,占据全球农化市场份额的16%,占全球种子市场份额的25%,这将显着影响买家市场。此外,两家公司整合并购后将创建第一个种子和农药行业的集成领导者,以取代该行业最大公司-孟山都和先正达。公司整合并购也能为投资者创造更大的价值。一项研究表明,投资者通过投资母公司新的子公司在12、24、36个月内可获得超额收益的19.4%、24.4%和26.3%。

2016年发生了两起大规模的收购案例,包含先正达、孟山都、拜耳三大行业巨头。先正达接受了中国化工438亿美金的收购价格,最终收购成交价格比2月2日报价高出22%,达其年营业额的17倍之多。而此前,孟山都曾在2016年1月提出愿意支付最高470亿美元竞购先正达。之后,拜耳在5月以620亿美元现金交易邀约收购孟山都,不算债务约为530亿美元,这笔交易已经被孟山都公司管理层拒绝。

农机化肥公司机遇

基于最近几个月的并购活动,种子、农化行业的前六巨头将减少为三个。虽然目前农业投入的其他部门尚未出现类似整合,但照目前估值的情况公司并购还有可能发生。例如,肥料公司在2015年有一些并购整合,Potash Corp提供80亿美金的收购价格收购K+S,较上次报价的增长了41%,较六个月平均报价增长了43%。此外,CF工业公司提出将以80亿美金的价格收购北美和欧洲OCI以建立世界上最大的氮肥公司。

由图2可以看出,至2014年年底,大部分肥料公司的交易量下降20%-30%。尽管商业环境不利,这些公司仍然获得了7%-12%的投资回报率。但是CF公司交易动态与其他公司不同,这主要是因为去年该公司正大张旗鼓的进行收购,其中包括对OCI的失败收购。根据Fact Set数据来看,该行业的四家大公司净债务占股权的20%-80%,而EBITDA的净债务范围为0.25到2.30倍。这些数字表明,该行业的资产负债表并未过度杠杆化,行业并购整合也有一个范围。

声明

来源:互联网

本文地址:http://farm.00-net.com/news/3/2016-08-08/258800.html