□蒋善军

制药企业:两极分化 细分为王

受农产品价格、市场行情的变化、原药采购成本的上升、登记费用提高等多因素影响,制剂企业两极分化现象越发明显。

据沈祥丰介绍,制剂产品迭代加速,此消彼长,常规产品销量受阻,新产品的市场贡献份额显著提升。一部分中小型制剂企业因产品导致合作伙伴选择带来的分化,以及专业能力缺失带来的分化,服务不到位带来的分化,使其与排头兵的差距加大。

匠心泽农河北农业科技有限公司副总经理刘健认为,当下各厂家发展战略分化明显,有边走边看投机型,有制剂推广型,有渠道联盟管控型,作物技术+原药+制剂成长复合型。这种格局下,农资企业和经营者以专业为本,大吃小、优汰劣、快胜慢的局面将是必然。

面对低增长、不增长、负增长常态化现状,制剂企业开始基于细分市场高价值区的聚焦:作物细分、产品(品类)细分、渠道属性细分、用户细分。

行业内保持高增长率的企业恰恰是在细分市场构建其关键竞争力。例如细菌病害防治市场,以西大华特、龙湾化工、江苏龙灯、江门植保、浙江新农、海利尔、广东真格等为代表的一批专业型企业快速布局,展开针对性研究,并快速成长为细菌性病害防控市场的第一梯队和领军品牌。

在产品应用方面,也是百花齐放,各显神通,龙头企业抢滩掘金20亿元市场蓝海。

在线虫防治领域,河北兴柏、河北三农、佛山盈辉、广东中迅、江西顺泉等通过专业研究和技术开发,推动线虫防控事业前行。在抗性小虫领域,福建新农大正、青岛泰生、海利尔等围绕柑橘、蔬菜、茶叶等作物亮出“王牌”。在药肥领域,广西田园、陕西标正等分别闯出增长新路径。

以作物为导向,用高品质的产品和服务,专业化的作物解决方案来占领市场份额是众多大中型企业的战略路径。深圳诺普信在稻虾市场率先布局,抢占市场先机,我的好葡萄、美丽柑橘、爱丰收等作物方案套餐形成其业绩增长突破点。青岛瀚生牢抓大产品集群,不断提升核心竞争力,围绕五大作物群展开终端推广。匠心泽农提出精准植保战略,围绕10种作物(稻、麦、苹、葡、橘、薯、蔬、辣椒、花生、梨)作为其主要服务对象,通过持续工作不断提高市场占有率;重点推广10大重点产品,单品销量千万元以上,打造千万元单品集群;提炼10套相对标准化,绝对本土化精准植保作物解决方案。

“今年是这些年感受最难的一年”“今年也许是今后几年最好的一年”,谈起今年的年成,不少农药企业高管和经销商都曾发出这样的感慨。

然而,难也好不难也罢,一个不争的事实是,在很多企业都在喊难的同一个时间点,头部企业阵营中,50%的企业都有一定幅度的增长。

市场版图正在逐渐重构,两极分化愈发明显,企业冷暖不均,市场的不确定性正在不断增加……无论觉得现在是“至暗时刻”的黑夜的企业,还是觉得现在是“乍暖还寒”的春天的企业,都有一个共同的感受:现在的农药行业已经不是原来的那个农药行业了。

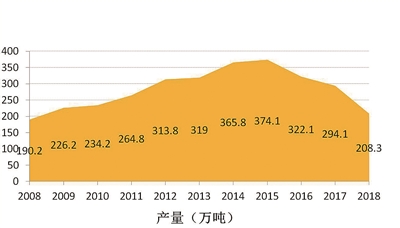

2008~2018年中国农药产量变化趋势

宏观调控: 安环高压常态化 产量负增趋势化

习近平总书记指出,我们既要绿水青山,也要金山银山,绿水青山就是金山银山。随着中国经济社会发展不断深入,生态文明建设的地位和作用日益凸显。

在这种宏观调的大背景下,农药行业正经历着环保、安全高压常态化,停产限产改造升级阵痛期,产量的负增长正在成为一种发展趋势。

国家统计局数据显示,近10年中国农药产量自2015年达到374.1万吨(折百)峰值后,连续3年呈现下降趋势,2018年产量仅为208.3万吨(折百)。2019年前三季度,全国化学农药原药产量151.1万吨(折百),同比又下降20%;与去年同期相比,今年1~9月份各月化学农药原药产量均出现了不同程度的下滑。作为中国化学农药原药产量最大的省份,江苏省前三季度累计产量46.81万吨,占全国产量的30.98%,但与去年前三季度产量相比下降25%。

响水“3·21”爆炸事故影响更加速了行业的这种变化。受此影响,苏北沿海的盐城和连云港两灌地区的所有化工企业均处于关停状态。经过几个月停产后,江苏丰山于10月25日率先复产,江苏辉丰的复产也正在公示阶段。随着这些企业的复工,市场个别原药品种紧俏局面有望出现缓解。

从农药管理上看,新农药管理条例实施后,登记门槛提高,使得农药登记难度也相应提高。据相关机构统计, 今年整体登记产品数量较少。2019年1~9月农业农村部公示的批准登记产品分为批准登记农药产品和批准登记变更农药产品。

其中,批准登记农药产品有118个,批准登记变更农药产品有333个。这种状况未来也难有所改观。这也是新条例制定时管理部门引导企业兼并重组、做大做强,淘汰落后产能、减少产品数量的初衷。

渠道商: 客户需求满足难 不确定性在增加

渠道是价值传播与转化不可或缺的载体,零售环节是渠道链条上最本质的环节,对于企业而言,渠道能力决定其市场占有率。

原陶氏益农中国区营销总监朱春华认为,当前经销商面临五大挑战:一是目标市场不稳定,作物种植结构的变化、农作物病虫草害发生的变化、抗性问题等;二是满足客户的需求难度加大,零售商和农户开始年轻化知识化,需求发生变化;信息透明,客户议价能力加大;三是竞争愈来愈激烈,竞争对手有知识有文化,善于竞争,同质化产品丰富,选择余地大,容易造成恶性竞争,甚至亏损,跨省的全国性农资流通企业实力增强;四是渠道结构愈来愈复杂,生产供应商盛行渠道下沉,抢夺了下游,“新零售”的概念以及电商的冲击,土地经营模式的改变,土地流转、土地托管、农业合作社、农业社会化服务组织等;五是规范化经营及对团队员工管理压力加大,运营成本增高,优秀的员工难以管理。

刘健认为,消费者对农产品品质的追求,与种植者共同推动品牌农业倒逼行业走向品质化专业化的服务之路,一揽子精准简单化方案,成为现代新农人的刚需。

经销商如何在高度同质化市场找到差异化路径?朱春华提出7条路径:成为农资行业的市场专家和植保技术专家;企业公司化、股份制化;从卖产品转为卖产品组合或解决方案;与生产供应商建立战略伙伴关系;从农资经销商转型为农业服务商;电商化转型;激流勇退,寻找下一个蓝海。

沈祥丰建议,随着土地流转加速,种植大户越来越多,渠道大势是环节缩短,功能集成,其终极形态是农业社会化服务组织。

原药企业:投入加码 寡头垄断

在安全、环保高压常态化下,先期在环保、安全投入较大的企业在这波行情中享受到了产品涨价带来利润增长的红利。

2018年,多品种原药价格一路走高,市场出现一货难求局面,多产品价格达到峰值。统计18家上市公司发布的2018年年报,16家实现销售增长,仅2家营收下降。红太阳、扬农化工、长青股份、中旗股份、湖南海利、兴发集团、新农股份、先达股份均呈现两位数增长。

美立方智业机构CEO沈祥丰表示,投入加码、高成本规范化运营、原药低价时代结束,使强者恒强,寡头垄断,兼并重组浪潮下做品类冠军,延伸产业链条,更多企业开始围绕原药优势布局制剂市场。例如,在不少企业都觉得日子难过的时候,长青股份却拟在湖北省荆门化工循环产业园购置500亩工业用地,用于建设农药原药、制剂及其他化工项目,总投资约15亿元。

近年来,利民重组威远,扬农化工完成收购中化作物及农研公司100%股权,安道麦3.7亿元收购辉丰全资子公司上海迪拜50%股权,加之前几年发生系列并购重组,行业整合速度在加快,整体的集中度正在提高,这使得寡头垄断有了很好的基础。

本报长江经济带精细化工产业发展调研组在利民化工、安徽华星、四川利尔等企业调研发现,近几年这些企业在环保、安全上的投入都达到数亿元,再加上环保安全设施的运营成本等,使得其他资本进军原药的门槛越来越高,寡头垄断的趋势越来越明显。